Wenn man die Möglichkeit hat einen größeren Betrag für die Altervorsorge zurückzulegen, sollte man es direkt alles auf einmal investieren. Man senkt seine Renditeerwartung, wenn man häppchenweise investiert. Nun habe ich mich andersherum gefragt: Wenn man das Geld erst noch verdienen muss, sollte man dann nicht einen Kredit aufnehmen statt einen Sparplan zu nutzen?

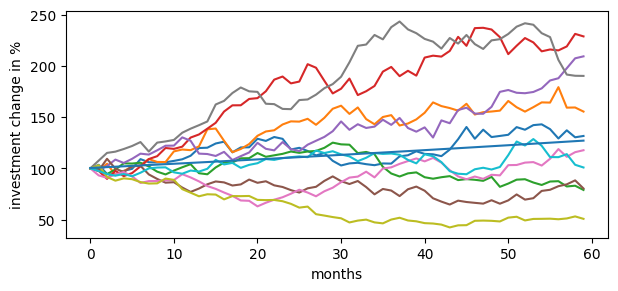

Um das zu untersuchen, habe ich mir ein Modell des FTSE All World gebaut nach der Random Walk Theorie und mit logarithmischer Verteilung. Historisch über die letzten 10 Jahre wuchs er um 0.8% monatlich (10% jährlich) mit einer Abweichung von 0.038. Um konservativ zu sein gehe ich von 0.4% und 0.045 aus, also halbes Wachstum und höhere Volatilität. Wenn ich mit diesen Annahmen, 5 Jahre (60 Monate) simuliere, dann kommen Simulationen wie die Folgenden heraus. Zur Orientierung ist eine Gerade eingezeichnet falls es konstanten Gewinn ohne Abweichung gäbe.

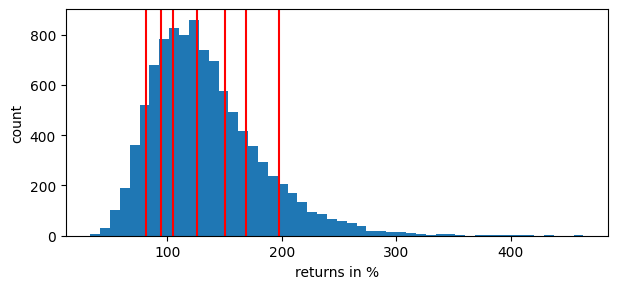

Sieht plausibel aus. Was kommt nun heraus, wenn man das 10.000 mal durchspielt? Als Histogram, die folgende Verteilung:

Die roten Linien sind die Perzentilen bei 10%, 20%, 30%, 50%, 70%, 80%, und 90%. Sprich die mittlere Linie ist der Median bei 126, was 26% Gewinn wäre. 25% der Ergebnisse sind unter 100. Sprich, die Wahrscheinlichkeit weniger im Depot zu haben als eingezahlt (ohne Rücksicht auf Inflation) ist ein Viertel.

Leihen zum Investieren

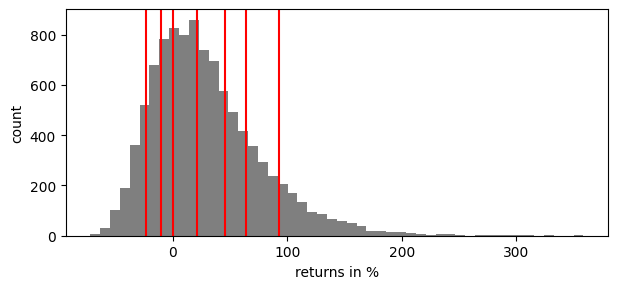

Nun haben wir aber ja die Idee uns das Geld für die Investition zu leihen und dann müssen wir nicht nur Tilgen sondern auch Zinsen zahlen. Wenn wir mal 2% Zinsen p.a. und 5 Jahre Laufzeit annehmen, dann würden wir monatlich 1,83% der Investition bezahlen, also beispielsweise 183€ monatlich für 10.000€ Investition. Insgesamt würden wir dann 11.000€ bezahlen. Wie sieht also die Wahrscheinlichkeit aus, dass wir mit 10.000€ Investition die 11.000€ Ausgaben wieder wettmachen?

Die Wahrscheinlichkeit, dass wir unter 0 landen ist 35% bei den selben 10.000 Simulationen von oben.

Monatliches Investment im Vergleich

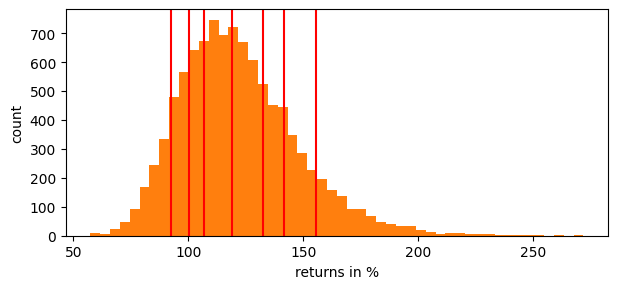

Zum Vergleich nehmen wir nun an, dass wir monatlich die 183€ als Sparplan investieren würden.

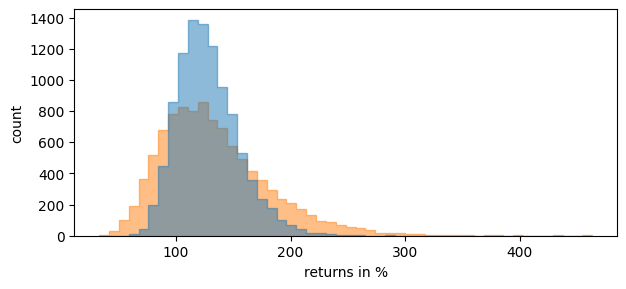

Die Wahrscheinlichkeit nach 5 Jahren über den investierten 11.000€ im Depot zu haben ist 27%. Die Volatilität ist also geringer als bei der Einmalinvestition, wo die Wahrscheinlichkeit bei 35% liegt. Visuell beide Verteilungen übereinander gelegt:

Der Median ist nur geringfügig niedriger: 12.470€ statt 12.590€. Wenn man die investierten 11.000€ abzieht, dann ist der Unterschied von 120€ nur 8% mehr Gewinn bei der Einmalinvestition. Dafür lohnt sich das zusätzliche Risiko wohl eher nicht.

Allerdings, wenn man einen Kredit für 1% p.a. bekommt, dann heißt es 11.910€ statt 12.590€, was 48% mehr Gewinn ist. Die Wahrscheinlichkeit Verlust zu machen ist von 35% auf 30% gesunken.

Es ist unintuitiv, warum sich die erste Zahl ändert: Das liegt daran dass wir mit niedrigerem Zins nur 175€ monatlich (10.500€ insgesamt) investieren. Die geliehene Summe von 10.000€ bleibt gleich, deswegen ändert sich nichts an der zweiten Zahl.

Der Unterschied von 680€ ist größer und zusätzlich zur einer geringeren Gesamtinvestition von 10.500€ zu sehen. Deswegen wird aus den 8% ein signifikant größeres 48%.

Schlußfolgerung: Ja, bei 1% Zinsen

Kurz gesagt: Bei 2% Zinsen und höher würde ich nicht drauf eingehen. Bei 1% Zinsen sollte das Leihen aber profitabel sein.

Was natürlich auch stark hineinspielt, sind die Annahmen über die möglichen Kursverläufe. Die letzten 10 Jahre waren außergewöhnlich positiv und ich habe etwas pessimistischer kalkuliert. Je nachdem wie man das Risiko für die Weltwirschaft gerade einschätzt, sollte man noch pessimistischer sein: In China droht mit Evergrande eine Immobilienblase zu platzen und USA will den Leitzins erhöhen. Beides kann den Kurs nach unten reißen. Vielleicht ist so eine Korrektur aber noch Jahre hin und alles nur Panikmache.

Deswegen sollte jeder seine eigene Simulation bauen. Wer selber simulieren will, hier ist das Jupyter Notebook. Für einen kurzen Blick auf die Details meines Modells: nbviewer.